发布时间:2020-04-15

身份规划之加拿大篇:

加拿大税制与税务居民认定浅析

导语

随着国内经济的持续快速发展,越来越多的企业家、商务人士出于各种考量开始选择移民国外,其中加拿大也作为主要移民国被广泛认可。但2018年10月,加拿大成为全球第二个将大麻合法化的国家。而这背后的深层原因,还是在于加拿大整个经济结构深受美国的制约与影响,从而不得不采取更为激进手段而增加税收。近年来,一些专业人士认为,未来加拿大的税务制度有可能会收紧。基于以上预期,对于准备或者已经获得了加拿大枫叶卡的中国企业家来说,不得不认真研究一下加拿大税制和税务居民身份的认定,从而避免因税务身份而产生潜在的税务风险。

加拿大在二十世纪末二十一世纪初时,以其优厚的福利,以及开明的税制,吸引了众多移民的涌入。其毗邻世界最大经济体——美国的地理优势,也使其在得以承接美国部分制造业分工与转移,曾经,北美第二大的丰田汽车工厂就落户于此。但是,正因其经济对于美国的依存度相当之高,在美国的去制造业化过程中,特别是随着北美自由贸易协定NAFTA签订后,美国和加拿大的大量的工厂迁移至墨西哥,昔日美加之间繁忙的五大湖区,早已不复旧观。而作为世界第三大储油国,加拿大97%的石油储量却都是提炼极其困难,并且需要脱硫处理的油砂。其开采和生产成本高达每桶70到90美元。在原油价格飙升至每桶130美元的2008年,加拿大上马了大量石油项目,并与中国积极洽谈从开采、提炼到运输全链条的合作。但是同年国际油价在非理性疯涨后迅速滑落,现今更是到达了每桶30美元的低点。加拿大的石油成本几乎是当今的石油出售价格的两到三倍,成为挪威那样坐拥北海油田的资源型发达国家,几乎不太可能。另一方面,加拿大虽然聚集了全世界的移民,但在当年的高素质移民大量涌入后,并没有完全如美国一般转化成科技人才与产业人才。其中很大一部分进入美国工作,成为美国的税务居民甚至更换了美国绿卡;另一些则是非常可惜的转变——在加拿大持全球平均最高文凭成为了“长途卡车司机”的一员。移民的硕士乃至博士在加拿大从事蓝领职位并不罕见。在此背景下,加拿大如何继续维持高福利,是摆在历届领导人面前的一道难题。大麻的合法化即是其中的一次尝试,加拿大统计部门认为,2018年第 4 季度大麻就会形成一个 8.6 亿加元到 11 亿加元的市场,加拿大政府也从中获得大约 4 亿加元的税收。一些观察家认为,加拿大之所以推进大麻合法化法案,主要原因也在于开发新税源。但是,令人震惊和不解的是,国营的大麻销售网络在2018到2019财年中,居然仅仅在魁北克省就亏损了490万美元,令人对于加拿大另开税源并收紧税收的担忧加剧。加拿大的大麻合法化会带来健康、公共安全和吸毒成瘾风险,反而方便未成年人接触大麻,从而引发驾驶安全等问题。

加拿大税收的结构与特点

加拿大实行联邦、省(或属地)和地方三级征税制度,联邦和省各有相对独立的税收立法权,地方的税收立法权由省赋予。省级税收立法权不能有悖于联邦税收立法权。加拿大属联邦、地方税收分权型国家,类似于美国。

加拿大的主要税种

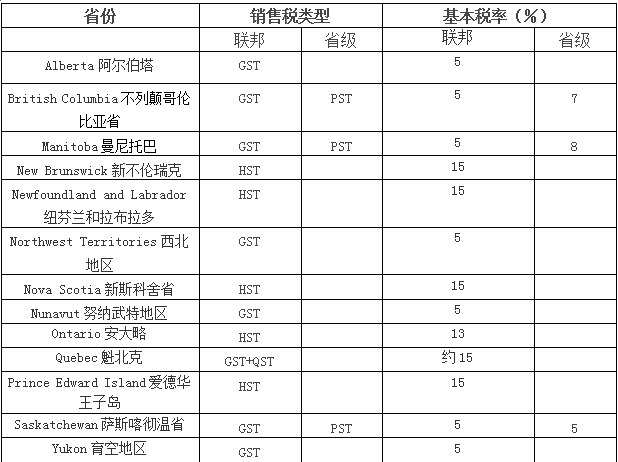

销售税

商品服务税﹙GST﹚,类似于中国的增值税,如果企业一年营业额在30,000加元以下,可以不注册,否则每次销售或收服务费就要加5%的GST。不过注册了GST号码后,企业进货、租房等所付出的GST可以退回。加拿大各省有不同税率的省销售税﹙PST﹚,从0至8%不等。无论企业营业额多寡,公司需申请PST号码,向客户征收PST。

企业所得税

1 联邦企业所得税

基本税率是应税收入的38%,联邦税收减免后为28%,一般减税后,净税率为15%。对于加拿大控股私营企业(CCPC),净税率为10%。

注:净税率=税负金额/企业净收益。加拿大控股私营企业(CCPC)是指未被上市企业或非居民企业或两者共同以任何形式直接或间接控股的加拿大私营企业。

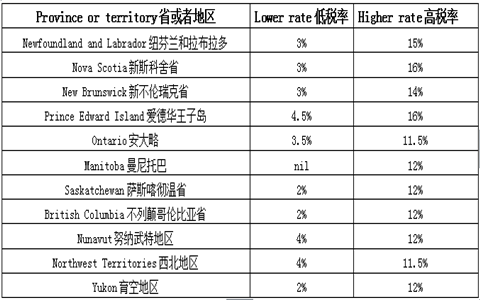

2 省或地区税率

一般来说,省和地区有两种所得税税率:

土地和财产税

这一门类的税收是最具争议性的,所有的市都对不动产征税,以满足本地方财政支出。各省对市区以外的不动产征税。某些省和市还要对于不动产的转让征税。魁北克省和安大略省对某些种类的土地转让给非居属民或者非居民控股的公司,要双重征税。

个人所得税

加拿大的所得税由联邦政府和各省或地区政府征收。加拿大居民必须根据其在世界各国所获得的收入缴纳所得税。非加拿大居民只要有来自加拿大的以下收入或收益,都要在加拿大纳税。加拿大个人所得税“应税收入”分为四类:即薪酬收入、生意收入、投资收入和资本收益。联邦个人所得税实行超额累进税率,纳税人收入愈高,税率也愈高。

$0-$47,630 15%;

$47,630-$95,259 20.5%;

$95,259-$147,667 26%;

$147,667-$210,371 29%;

超过$2210,371 33%

非居民个人:

非居民个人来源于加拿大的非经营性投资收入,通常由加拿大的支付方按收入总额的25%(加拿大与某些国家另有约定的除外)扣缴税款。

加拿大税务居民身份认定标准

加拿大税务局将个人在加拿大的税务身份,分为五种:居民(Resident)事实居民(Factual Resident)视同居民(Deemed Resident)非税务居民(Non-Resident)视同非居民(Deemed Non-Resident)

1 税务居民

加拿大税法对"税务居民"并没有明确定义,而是实行"居住联系"规则。联系包括:1. 在加拿大有住所 2. 配偶和未成年的受抚养子女在加拿大 3. 个人财务及社会联系(比如:汽车、家具、信用卡、省医疗保险、驾照、请领儿童福利金等)。上述提到的联系,前两类是显著因素,第三类属于次要因素。

2 事实居民

即使大部分时间、甚至整年都住在海外,因为工作、旅游或通勤问题,但因为在加拿大有着显著的居住联系,税法上算是事实居民。

3 视同居民

在加拿大没有居住联系,但是如果有以下两种情形的任何一项就会视同加拿大居民。(1)在一年中停留在加拿大的时间累积达到183天或超过183天,加拿大与你的所在国没有税务协定。(2)加国政府驻海外的公务员、军人或其海外学校员工或在加拿大国际发展机构计划下工作。

4 非税务居民

如果正常的、经常的、习惯上居住在另一个国家,且不被认为是加拿大居民,在加拿大没有显著的居留联系,且整年住在加国境外,或一年中在加国停留不超过183天,也非加国政府驻外人员,就可以是非税务居民。

5 视同非税务居民

根据加拿大的税法,如果您是事实居民或视同居民,而您又同时被认定是与一个与加拿大有签订税务协定国家的居民时,您在税法上就被认定为"视同非居民"。视同非居民可能在加拿大有显著居住联系,有可能是事实居民,但是因为与另一个国家有更紧密的居住联系,依据"归属认定法则"(tie breaker rule),算是该国的居民,于是依据税务协定成为"视同非居民"。

非税务居民与税务居民的缴税区别

加拿大税法规定,加拿大居民无论身处何地,从工作、经商、投资以及其他方式所得的收入,都要向政府交纳个人所得税。加拿大税务居民需每年向加拿大政府申报全球收入所得,并向政府缴纳所得税。加拿大非税务居民则需申报并缴纳其加拿大境内收入所得。根据183法则,被认定为视同居民的另一个条件是:根据另一个居住国与加拿大之间的税务协定,您不被认定是该国的居民。例如,中加之间有税务协定,根据协定您必须不算是中国居民,才有必要根据您在加国停留的天数来判定您是不是视同居民。根据税务协定,已被判为中国的居民,那您就是加拿大的视同非居民。对于已经拿到或准备拿加拿大枫叶卡的人士来说,面对加拿大税务政策的不确定性,应通过专业的咨询机构,谨慎做好自己的税务居民身份规划。

该文章转载自雷梭勒家族办公室,如有侵权,敬请告知删除。

Sooswiss为您提供

瑞士方向私人管家式的定制服务:

1)家族传承 2)财富管理 3)瑞士投资

4)居留计划 5)税务优化 6)家族治理

更多资讯请登录网站 www.sooswiss.com