发布时间:2024-05-09

2024年迎来了全球移民的新时代,而瑞士因其一流的教育医疗资源、宜居的环境、以及优惠的税制,吸引了诸多全球高净值人士的目光。

那么,在瑞士定居的个人需要缴纳哪些税?税率如何?哪些部分可以免税?这些都是有意向移居瑞士的家庭非常关注的问题。本文将为您介绍瑞士的个人税负。

哪些人需要在瑞士纳税?

在详细阐述各项税种之前,有必要首先介绍瑞士总体的征税原则。根据瑞士法律,所有瑞士税务居民需就其全球收入和财富纳税。符合下列情况之一即被视为瑞士税务居民:

有意在瑞士永久居住,通常也是个人的重要利益中心所在地,并已在市政当局登记;

在瑞士连续逗留至少30天(短期外出可忽略)并从事职业活动;

在瑞士连续逗留至少90天(短期外出可忽略),不从事职业活动。

非瑞士税务居民仅需就其瑞士来源的收入和财富纳税。

个人所得税

个人所得税针对全部收入征收,即已获收益、补助收入、替代收入、投资收入等。与收入直接相关的支出,如社会保障金,可从毛收入中扣除。所得税分联邦、州和市三级征收。联邦和大多数州都采用累进税率,所有收入来源加在一起按相同的税率征税,并设有最高税率。未婚和已婚人员适用的税率不同,后者更加优惠。

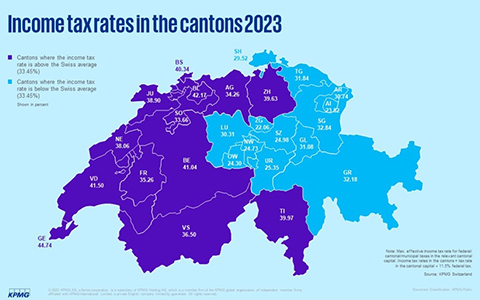

对于年收入超过92.86万瑞郎的已婚人士,联邦税的最高征税税率为11.5%。各州可以自行设定本州的税率。总体而言,联邦税、州税和市镇税加总的最高所得税税率的总体大致范围在22.06%到44.74%之间,全国平均值为33.45%。

2023年瑞士各州个人所得税,来源:KPMG

某些收入在瑞士可依法免所得税,如:私人动产(如股票)的资本收益,因继承、赠与或婚姻财产清算而获得的资产(但可能需要缴纳继承税或赠与税),伤残补助,某些私人或政府社会的福利补助。

房产税

在瑞士半数以上的州,拥有住宅类房产需要缴纳房产税,约为房产估价的0.01%至0.3%。房产转让也需要缴纳交易价格1-3%的税,通常由买方承担。卖方需要就房产转让所得缴纳所得税,但持有房产的时间越长税率越低。

位于瑞士的房产还需缴纳资产税,但在报税时可扣除贷款金额。如果住在自己的房子里,还必须要就这一房屋的估算租值缴纳所得税——这一估值约为该房产在公开市场租赁时应支付租金的60-70%。

预扣税

联邦政府对瑞士来源的金融投资收入征收预扣税,即对支付给投资者的利息和股息征收预扣税(以防止逃税)——银行将利息的65%交给账户持有人,而将35%交给联邦税务局。

预扣税可以通过报税申请退还。报税人在纳税申报单中申报投资收入(如银行账户利息或股息),则可退还预扣的35%税款。

遗产税和赠与税

瑞士联邦既不征收遗产税,也不征收赠与税。各州均不向配偶或登记伴侣征收遗产税或赠与税,且只有个别州针对直系继承人征收遗产税和赠与税。向瑞士免税慈善机构的捐赠一般免征遗产税和赠与税。

资产税

净资产税等于总财产减去总负债。联邦政府不征收资产税,但各州和市镇都对全球资产征收小额的净财富税(房地产、固定营业场所及位于国外的常设机构除外),累进税率且各州和市镇不尽相同。例如,苏黎世州的最高税率为0.3%,也就意味着315.8万瑞郎的净资产需要缴纳5,584瑞郎的资产税。

移动资产被视为位于瑞士境内,因此应在瑞士缴纳资产税。海外财产仅用于确定税率,但在瑞士免于实际征税。

打包税

瑞士的资产税一般来说税率较低,但对于在全球收入与资产持有量较大的外国公民来说,一般也可以选择通过一项名为“打包税”的政策,和瑞士政府缴纳议定较为优惠的固定税收。

总体而言,打包税对于全球资产量持有较大的人士来说,是一项十分优惠的税收政策。而近年来随着瑞士各界的讨论,未来是否继续保留这一政策,将成为未知数。目前来看,不少州(包括苏黎世在内)已经取消了打包税政策。

有关现存瑞士打包税居留名额的更多信息,欢迎咨询雷梭勒客户经理。

本文转载自瑞士雷梭勒家族办公室,如有侵权,敬请告知删除。

Sooswiss为您提供

瑞士方向私人管家式的定制服务:

1)家族传承 2)财富管理 3)投资咨询

4)企业服务 5)居留计划 6)国际教育

更多资讯请登录网站 www.sooswiss.com