发布时间:2021-12-06

全球最低企业税率令瑞士重获优势

全球最低企业税率协议的制订历时近十年,最终由二十国集团领导人在罗马峰会上确认支持。

10月底由二十国集团(G20)领导人在罗马峰会上确认支持的全球最低企业税率将不会终止税收竞争,但会有所变化。不过,这有可能有利于瑞士发挥自身优势。

去年夏天,莫德纳(Moderna)开发的新冠疫苗尚在进行临床试验之时,该公司已在美国本土之外的瑞士城市巴塞尔设立了自己的首个“地区性中心”。对努力吸引创新企业-尤其是生命科学领域创新企业-的瑞士来说,此举实属意外之得。

依据去年4月签署的一份已被泄露的合同,欧盟预订的莫德纳疫苗的收款单位会是巴塞尔分公司,而该公司也在欧盟之外。

尽管莫德纳做出这一决定的关键因素是坚实的瑞士投资基础,及他们与瑞士企业龙沙集团(Lonza)的合伙关系,但税收体系很可能是瑞士的加分项。巴塞尔城市州的法定税率为13%,而全球平均企业税率约为24%。

如果算上科研支出和专利收入的扣税,那么巴塞尔的税率就更低。

无论是这种做法,还是其他吸引海外企业落户的税收优惠政策,都既不违法,也不会因为包括瑞士在内的136个国家达成全球企业税率协议而有所改变。

“全球税率协议的最大成就是得到这么多国家的同意,”美国智囊团“税务基金会”(Tax Foundation)的丹尼尔·布恩(Daniel Bunn)说:“如果该项目是为了真正结束税收竞争,那么这个目标肯定实现不了。”

经过近十年的酝酿,全球企业最低税率协议于10月8日由经济合作与发展组织(OECD)敲定,并于10月30日得到罗马峰会上20国集团领导人的支持,该协议被誉为对国际税收制度的一次全面改革。除了重新分配一些利润,使各企业在实际开展业务的地方多缴税外,该计划通过设定15%的最低企业税率,要使企业更难逃避税责。

瑞士各行业组织认为这项协议是对本国竞争力的一次重击。然而在该协议最终出台前的几周内制定的特殊条例保证了瑞士、爱尔兰等富裕小国不致失去莫德纳等创新企业,而爱尔兰则是另一个拥有优惠税收政策的此类国家。依据最终协议,瑞士将依然能够吸引跨国企业,不过出于不一样的理由。

强销硬卖

近十年来瑞士的“避税港”名号已经历一次改造。在2019年的全国投票之后,瑞士取消了针对某些企业的税收优惠与特权。这使得可自主设置税率的各州对各自的企业税率做了修改,例如巴塞尔州的税率从20.1%下调到13%。

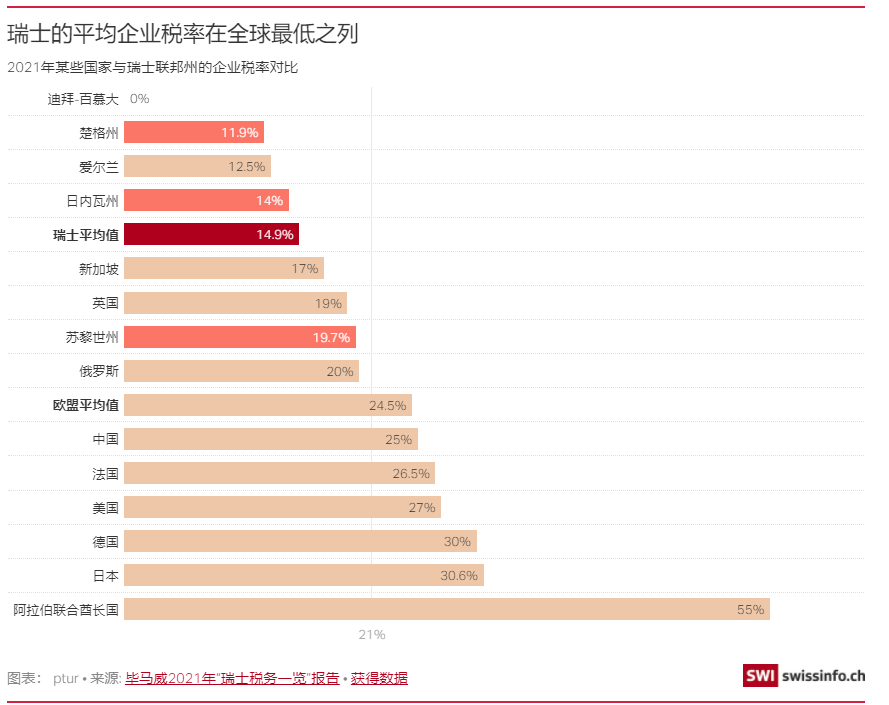

“如果说瑞士以前还算得上避税港的话,那么现在也许不完全是了,”布恩表示。但美国总统乔·拜登数月前仍称其为“避税天堂”。瑞士平均法定税率为14.9%,但在26个州里,有18个州的税率比这要低。其中企业税率最低的是只有13万人口的楚格州(Zug),那里也是嘉能可(Glencore)等大型跨国公司及强生(Johnson & Johnson)、西门子(Siemens)等集团的海外分公司的总部驻地。

从表面上看,这个协议是对瑞士进行的强销硬卖,故而今年7月瑞士表示有保留地支持。当时瑞士财政部长曾强调(多语),“最后制订规则时必须考虑到创新型小国的利益”。

瑞士跨国企业联合会(SwissHoldings)税务负责人马丁·赫斯(Martin Hess)告诉瑞士资讯swissinfo.ch,随着“税负的增加,瑞士从税率角度来看已不再那么具有吸引力了,瑞士现在和将来都是个高成本国家”。

领导普华永道(PwC)瑞士税务服务的迪特尔·维尔特(Dieter Wirth)重申了这一点,他是就此协议向瑞士政府提供建议的工作组成员。“税收不是竞争的唯一因素,但仍是一个因素,相较于高薪环境等其他负面因素,这是一个积极因素。”

瓜分馅饼

但乐施会(Oxfam)这类组织认为,为缓解这些担忧而采取的措施淡化了该协议,留下了有利于爱尔兰、新加坡和瑞士等富裕国家的漏洞。

丹麦乐施会税收政策协调员克里斯蒂安·哈鲁姆(Christian Hallum)向瑞士资讯表示:“如果是名副其实的15%,那么会让人更容易接受。特别是在(讨论的)最后阶段,我们看到了漏洞的扩大,使一些企业的缴税比例远远低于15%。我们的下限太低,例外又非常多,这令企业支付的税款更少。”

一个问题是纳入了“实质性排除措施”,即允许在一个国家拥有房产和雇员等实物资产的公司减少其税基。欧盟税务观察(EU Tax Observatory,一个由欧盟资助的独立研究中心,设在巴黎经济学院内)的博士后学者莫娜·巴拉凯(Mona Baraké)说,这是为了区分真正的商业活动和简单的利润转移,使之成为积极的工具。然而,这也减少了一个企业的税负。

这样做有助于提高瑞士和爱尔兰等地的竞争力,不少跨国公司在这些地方设有办公室并拥有雇员, 跟开曼群岛或英属维尔京群岛等低税或无税管辖区形成鲜明对比。

在最终协议中,这些减免措施制订得更加慷慨。在7月的协议版本中,减免率尚为在每个国家扣除相当于实物资产价值和工资(雇员薪酬)的5%的利润。到了10月份的最终协议中,这一比例分别提高到8%和10%,之后在10年的过渡期内逐步下调到5%。在这种情况下,欧盟税务观察估计第一年采取这种措施后,瑞士的税收将从75亿欧元(约合人民币553.77亿元)下降到59亿欧元(约合人民币435.63亿元)。而瑞士的高薪也可能意味着更高的减免额。

欧盟税务观察写道,此举给出的信息是,只要企业在其拥有资本和雇佣员工的国家记账盈利,任何税率就都不会被认为太低。举例来说,在企业税率为0%的国家拥有10亿欧元资产的一家公司,假如在该国有5000万欧元的利润,那么仍然不需要缴税。

乐施会的哈鲁姆说,尽管这可能不是经合组织的意图,但这创造了转移利润的动力。“经合组织似乎在对各企业说,如果你在(低税司法管辖区)当地有办公场所,那么就不再无利可图了。”他认为,这令更多依赖企业税收的更为贫穷的国家处于不利地位,因为各公司仍会想方设法来支付低于15%的税收。

巴拉凯补充说,这“可能会导致一些公司虚报资产和雇员的数量,或将一些雇员和资产转移到瑞士等低税率国家,因为他们可以利用排除条款”使税率低于最低水平。而且到底什么才算在一个国家“真正的商业活动”,也不完全明确。例如研发活动会比生产制造基地更容易转移和虚报。

无形资产

布恩说,该协议也不要求各国废除某些做法,这就给了瑞士操控的空间。

做法之一是对知识产权的特殊税收优惠,如专利和研发税收抵免,旨在刺激创新。瑞士是拥有专利盒税制的15个欧洲国家之一,这种税制降低了专利收入的有效税率。根据一项预测,专利盒在某些实例中会使税率接近10%。这对那些通过专利授权产生特许权使用费的制药公司来说特别有吸引力。

经合组织税收政策和管理中心主任帕斯卡·圣-阿芒(Pascal Saint-Amans)在一份书面声明中向瑞士资讯证实,“各企业仍然可以拥有专利盒及其他税收优惠,但若实际税率低于15%,那么企业将需缴纳税收差额”。因此,较低税率的好处被“中和”了,圣-阿芒指出。

换句话说,用专利收入扣除的10%与15%最低税率之间的差额仍然需要纳税。瑞士跨国企业联合会的赫斯将之作为对瑞士的打击,因为专利减免不能用作税收激励,他认为这也会损害创新。

但乐施会对这种情况有不同看法。哈勒姆说:“让我们担心的是,公司会设法计划税收,以利用专利盒或其他方式来降低他们在一个司法管辖区的税收,但随后确保他们有足够的有形资产来利用实质性排除措施,以便他们总体上仍能支付低于15%的税率。我们担心这已经为一种新型的税收计划打开了匣子。”

布恩赞同其中的一些担忧。“我不想这么愤世嫉俗地说,这都是一场游戏,但这非常接近于游戏,而且规则正在改变,当规则改变时,玩家玩游戏的方式也会改变,”布恩说,“如果新的整体性有效税率是15%,那么企业无论在哪儿,都会试图达到15%,即使是在高税率国家。”

这种对体制的博弈,就是为何纽约大学教授阿斯瓦特·达莫达兰(Aswath Damodaran)要说,关注税率就会错失大局。“世界各国政府都不把税收制度当作收揽更多收入的工具。他们利用税法来奖励他们眼中的好行为,惩罚他们划分的坏行为,而那才是问题,”他告诉瑞士资讯。

前途未卜

瑞士财政部长乌力·毛勒(Ueli Maurer)对这项协议的担忧已有缓和,他在10月初说,“最终调整没有我们担心的那样大”。虽然实施细节仍有待确定,但根据经合组织的门槛,只有全球收入达到7.5亿欧元(约合人民币572.23亿元)的公司才须缴纳15%的税率。财政部估计这将影响到200家总部设在瑞士的公司,另有几千家外国企业的子公司也可能受到影响。

莫德纳2020年的全球收入为8.03亿美元,低于门槛。

该协议的另一部分是重新分配利润,其门槛较高,可能只会影响雀巢(Nestlé)、诺华(Novartis)、罗氏(Roche)等规模最大的跨国企业。因此这个协议影响不到中小型公司,银行业和采矿业也被排除在协议之外。

虽然全球最低企业税率协议的影响可能比最初预期的更为有限,但人们仍担心会有连锁反应,特别是在瑞士出口中占到近一半的制药等行业。赫斯说:“瑞士将不得不重新发明车轮以保持吸引力。”

原文链接:

https://www.swissinfo.ch/chi/SWI/47084424

本文转载自瑞士资讯swissinfo,如有侵权,敬请告知删除。

Sooswiss为您提供

瑞士方向私人管家式的定制服务:

1)家族传承 2)财富管理 3)瑞士投资

4)居留计划 5)税务优化 6)家族治理

更多资讯请登录网站 www.sooswiss.com