发布时间:2022-03-17

导读:

欧盟理事会于2022年3月3日宣布,由于瓦努阿图“投资公民身份计划”(黄金护照计划)带来的风险,欧盟部分暂停与该国之间签证豁免协议。此前欧盟委员会于1月12日提出了有关该问题的提案。同一天发布的新闻稿中,欧盟宣布本次暂停仅涉及自2015年5月25日后,瓦努阿图“投资公民身份计划”生效以来所签发的普通护照持有人。在这一过程结束前,上述护照的持有人将需要签证才能前往欧盟国家。

除了欧盟所宣称的安全风险以外,瓦努阿图更是自2017年起,就被列入欧盟的“非合作司法管辖区”名单,理由是其“拒绝与欧盟接触,或解决税收治理缺陷”。同时该国亦名列反洗钱金融行动特别工作组(FATF)“高风险、不合作司法管辖区”名单之上。此名单所列国家面临一系列禁令,以及行政与财政上的障碍。FATF目前拥有包含西方七国集团与中俄在内的39个成员国。

基于原本欧盟与瓦努阿图于2015年达成的免签证协议,允许瓦努阿图公民在任何180天内无需签证,即可前往26个申根区国家,停留时间长达90天。

近年来,瓦努阿图建立了额外的投资者公民身份计划,也增加了受益人的数量之后,欧盟于2017年开始研究这些计划,因其安全漏洞而引起了严重怀疑。基于对瓦努阿图投资者公民身份计划的仔细监测和评估,欧盟得出结论,这些计划存在严重缺陷,可能对欧盟构成风险,特别是由于:

欧盟委员会还就免签证协议中所载的暂停条款向瓦努阿图当局发出警告。尽管瓦努阿图当局承诺实施改革以解决关切,但瓦努阿图政府于2021年4月采取进一步措施,制定了新的投资公民身份计划。在此背景下,欧盟委员会认为瓦努阿图的投资公民计划违背了欧盟签证政策的目标,并于2022年1月12日提议部分暂停与瓦努阿图的免签证协议。

瓦努阿图的投资公民身份计划

瓦努阿图共和国是最不发达国家(LDC)和小岛屿发展中国家(SIDS)之一,国际货币基金组织根据购买力平价,估计其2019年人均GDP为2,889美元,为全球倒数30位,甚至低于海地的3,028美元,相当于希腊人均GDP的9%。瓦努阿图的主要经济驱动力是渔业、农业、旅游业,以及最为重要的金融服务与投资公民身份计划。

该国的投资公民身份计划,号称仅需最低13万美元,即可办理全家移民,申请人无需亲自到场。且瓦努阿图无企业与个人的所得税、资本利得税、资产税或继承税。

由上述介绍可推知,最近几年办理瓦努阿图投资公民身份计划,获得该国护照,很大一部分原因可能出于税务优化的考量。但是,经合组织/欧盟相对于此类简单粗暴的“经济移民”,也陆续推出了反制措施,并延续至今且有日益收紧的态势。

欧盟“税务非合作司法管辖区”黑名单

欧盟“税务非合作司法管辖区”黑名单(The EU list of non-cooperative jurisdictions for tax purposes)(以下简称“黑名单”)于 2017 年 12 月 5 日首次通过,是欧盟打击避税和有害税收做法的一部分。名单上被确定为非合作的司法管辖区受到密切监控。该名单被视为解决欺诈或逃税、避税以及洗钱等问题的工具。它列出了鼓励滥用税收行为的非欧盟国家,并视这些行为侵蚀了欧盟成员国的税收收入。

欧洲国家针对非合作司法管辖区所实施的税收防御措施

在过去几年中,打击有害的税收竞争和积极的税收筹划一直是欧盟议程上的重要议题。在成员国和欧洲议会的呼吁下,欧盟委员会在2016年1月的反避税一揽子计划中,纳入了一项关于欧盟有效征税的共同外部战略的提案。该倡议的目的是通过用单一的避税天堂或黑名单系统,协调打击来自第三国的税基侵蚀威胁。

结果是于2017年12月5日通过了欧盟税收非合作司法管辖区的初始清单,对第三国根据欧盟的税收良好治理标准进行了评估。目前的筛选标准基于税收透明度,公平税收以及经济合作与发展组织(OECD)“反税基侵蚀与利润转移”(BEPS)措施的实施。

最新的黑名单于2021年10月12日生效,包括美属萨摩亚、斐济、关岛、帕劳、巴拿马、萨摩亚、特立尼达和多巴哥、美属维尔京群岛和瓦努阿图。

另外以下国家和地区目前在欧盟“灰色名单”上:安圭拉,巴巴多斯,博茨瓦纳,哥斯达黎加,多米尼克,牙买加,约旦,马来西亚,北马其顿,卡塔尔,塞舌尔,泰国,土耳其,乌拉圭和中国香港特别行政区。其中,更新反映了最近对外国来源收入豁免(FSIE)制度进行的行为准则组(COCG)筛选的结果。

被列入黑名单的后果

作为一般规则,欧盟成员国可以根据其国家税收制度的框架,选择针对黑名单上司法管辖区的所应采取的措施类型与范围。

简言之,行政措施包括:

在税收防御措施方面,欧盟委员会允许成员国选择以下一项或多项措施:

欧盟黑名单还影响税收以外的领域。欧盟成员国在制定其外交政策以及与第三国的经济关系时,应考虑到欧盟清单。此外,欧盟本身也限制了通过位于所列司法管辖区的实体来获取几种欧盟融资工具。

税收防御措施的现状

大多数欧盟成员国已经实施或正在从欧盟清单中采取至少一种类型的税收防御措施。

虽然一些成员国在其国内立法中直接提及欧盟清单,但其他成员国已将欧盟列出的司法管辖区添加到其国家避税天堂名单中,或将列出的司法管辖区排除在免于防御措施的国家名单之外。

7月中旬,西班牙改革了其处理避税规则,并为其国家“避税天堂”名单(也已更名为“税务非合作司法管辖区名单”)引入了新的上市标准。在实践中,这代表了从以前的清单(与欧盟活动无关)到类似于欧盟用于评估潜在有害税收制度的新标准的转变。

包括希腊、意大利、拉脱维亚、立陶宛和波兰在内的一些国家尚未将其国家避税天堂名单与欧盟名单联系起来。

适用的税收措施

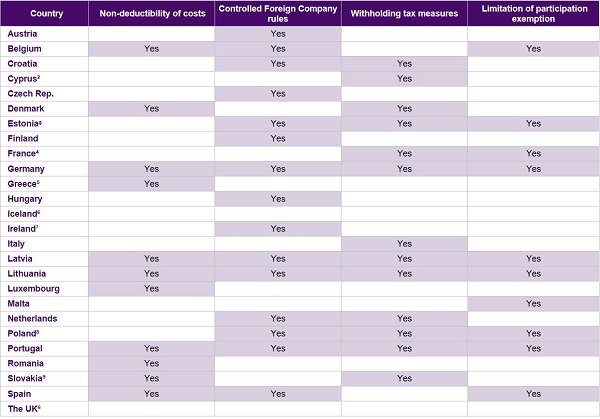

如果我们看一下适用的具体税收规定,最受欢迎的措施似乎是引入或扩展现有的受控外国公司规则(限制将利润人为地转移到低税司法管辖区的实体),增加与黑名单地区内实体进行交易的预扣税,以及向黑名单上的国家付款不可做成本扣除。

大多数成员国已经实施了清单中的一部分措施。德国,拉脱维亚,立陶宛和葡萄牙实施了所有建议的税收措施。

相比之下,一系列国家将其反应限制在某种类型的措施上,例如:

在爱尔兰的特殊案例中,2021年11月和12月就是否需要采取额外的防御措施进行了磋商,其中可能包括拒绝扣除或征收预扣税。如果采取额外措施,预计最早从2022年开始生效。

在法国,与黑名单内司法管辖区的交易可能导致税收负担大幅增加,向名单内司法管辖区支付股息,特许权使用费,利息,资本利得和就业收入可征收75%的预扣税(标准税率为26.5%)。增加的税率将自动适用,除非原始公司证明付款不是出于避税动机。还应考虑有关避免双重征税条约的规定。

行政措施

除上述情况外,几乎所有欧盟国家都已出台或正在计划采取行政对策或其他类型的非税收限制,根据COCG进行的审查,加强对某些会计事项的监测,以及增加对于风险的审计。

其他受欢迎的措施包括:

此外,在卢森堡,公司需要在其年度公司纳税申报表中注明是否与黑名单内司法管辖区的相关实体进行交易。这使得卢森堡税务机关能够在这方面加强对其他反滥用条款的控制。

欧盟成员国对黑名单国家采取的防御性税务措施

近年来随着全球性的经济下行,随之而来的全球税务信息交换,以及防止税基侵蚀与利润转移,使得非常多的公司与个人,对于“税务优化首先是身份规划”这一概念不再陌生。

由于信息不对称,或盲目误信非专业的建议,或贪图省时省力,一部分人选择了一众小岛护照作为身份规划与税务优化的解决方案。但是,这些“黄金护照计划”的小岛,目前大多数名列欧盟与反洗钱金融行动特别工作组的黑名单,面临大量的行政与税收反制措施。

由此可见,在进行税务优化与身份规划时,需要做通盘的考量,而非仅仅依据某些抓人眼球的亮点;也需要根据最新的国际环境与法规变化,通过拥有跨不同司法管辖区丰富经验的专业团队,对已有的结构与方案进行及时调整。唯此,方能实现真正有意义的税务优化与身份规划。

本文转载自雷梭勒家族办公室,如有侵权,敬请告知删除。

Sooswiss为您提供

瑞士方向私人管家式的定制服务:

1)家族传承 2)财富管理 3)瑞士投资

4)居留计划 5)税务优化 6)家族治理

更多资讯请登录网站 www.sooswiss.com